在经历了数周的高位盘整后,8月28日当周初由于朝鲜发射弹道导弹越过日本领空,导致市场风险情绪激增,帮助国际金价迅速突破1300点,成为金价大幅上扬的导火索。不过在一度触及1326美元/盎司的高位后,随着朝鲜问题的逐渐降温,以及美国喜忧参半的经济数据使得金价开始在1300上方展开震荡。而周末的美国劳工部公布的非农数据大幅低于市场预期,使得原本略有回暖的加息预期再次回落,并帮助国际金价创下了48周以来的新高,最终国际金价报收于1324.65美元/盎司,整个交易周中国际金价上涨了33.41美元/盎司,涨幅达到了2.59%。

在经济数据方面,8月30日有“小非农”之称的美国ADP就业数据好于预期,但之后公布的非农就业数据显示新增就业人数仅为15.6万人,大幅不及市场预期的18万人,前几期的数据也遭到下修。同时,失业率也从前个月的4.3%上升至4.4%,加上几个反应薪资增长的数据也均不及市场预期,显示美国的就业市场表现略显疲弱。此外,在非农公布前的8月31日晚间美国公布的PCE数据为1.4%符合市场预期,但仍然维持在半年以来的低点位置且低于美联储2%的利率目标。疲弱的劳动力市场数据以及通胀水平是本周帮助金价在1300上方持续向上的重要因素。

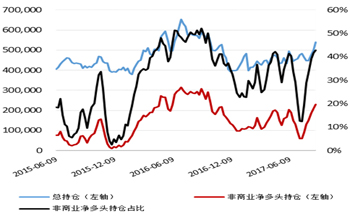

在资金流向方面,8月28日当周COMEX黄金期货的净多头寸继续大幅上扬,从前一周的208,438张上升至231,047张,涨幅为10%,根据国际金价的平均成交价格来看,约为29亿美元的增量资金流入了黄金市场。从具体的多空双方数据来看,尽管8月28日当周国际金价的大幅拉升,特别是关键价格遭到突破,不过空头持仓的数量并没有出现大幅的减少,反而略有增加,总的空头持仓量从前一周的87,273手小幅上升至87,836手。此外多头持仓则持续走高,总持仓量增加了23,172手至318,883手,增幅达到了7%。这也表明当前市场整体看多的氛围。在SPDR黄金ETF的持仓方面,随着国际金价的大幅上涨,目前该基金的持仓量也稳步回升至25,697,857.02盎司这一7月中旬的水平,但离开此前2,800万盎司的持仓峰值仍有较大的空间。

展望后市,金价中期上涨的格局不变。主要理由在于,市场预期欧洲经济相对美国经济恢复程度的不断走强使得美元承压。美国内部经济政策的不确定性,以及地缘政治事件的不断升级导致避险情绪上升,也会支撑金价。

随着近期风险事件的持续发酵,以及疲弱的经济数据,使得美国12月份加息预期有所回落。特别是美国十年期国债收益率已经回落到2.1570%,再次逼近了今年6月底的2.1370%的水平,更反映出市场避险情绪的高涨,以及投资人对于美国经济前进并不乐观。同时,更值得市场参与者警惕的是近期美元指数再次跌破93的重要支撑点位,该价位是2015年以来美元指数维持了近3年的一个区间底部的价格,如果短期内美元指数无法在该价位附近获得支撑,或是欧元区开始实行紧缩,那么将无疑会打开美元指数继续下滑的空间。当然我们认为短期内市场对于欧元区经济复苏的期望显得过高,因此9月7日的欧洲央行会议会成为短期内市场的主导因素之一。

在另一方面,我们看到尽管此前特朗普的税改已经部分获得了两党支持,但随着债务上限的临近,特朗普的一系列政策组合的空间已经越来越小。同时,特朗普希望通过捆绑债务上限与对休斯顿的救助来促使国会再次提高债务上限的尝试显然是十分无力的。因此在特朗普无法废除奥巴马医改法案的情况下,美联储一旦开始进入“缩表”,那么税改后可能出现的财政赤字则是留给特朗普下一个棘手问题。将特别是当近期美债长端收益率不断下滑的情况下,留给特朗普的时间已经越来越少。

除了美元指数外,地缘政治事件可能成为短期内支撑金价走势的另一个重要因素。如果朝鲜继续尝试核武化,将会极大的影响美国对于朝鲜的政治立场以及美国在亚太的军事布局。这可能会导致朝鲜半岛的局势再次升级,这将会极大的刺激黄金的避险功能。

从技术走势来看,国际金价在迅速突破了1300的整数关口后,有望尝试去年英国脱欧时创下的高点1375。但考虑到国际金价的上涨幅度较为明显,同时其成交价也已经进入了前期密集成交区域,因此如果短期内地缘政治事件继续推升国际金价走高的话,将会令黄金的短期的上涨动能受到一定程度的削弱,但中期看多的格局已经确立。

|

9月11日-09月15日重点资讯提示

|

|

日期

|

重要资讯

|

|

9月11日

|

日本7月核心机械订单

|

| 日本7月第三产业活动指数 |

|

9月12日

|

意大利二季度失业率

|

| 英国8月CPI |

|

9月13日

|

德国8月CPI

|

| 美国8月PPI |

|

9月14日

|

英国央行利率决议

|

| 美国当周首次申请失业救济人数、8月CPI |

|

9月15日

|

美国9月纽约联储制造业指数

|

| 美国9月密歇根大学消费者信心指数初值 |

(中国工商银行贵金属业务部交易员 徐铨翰)